CFC金属研究

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

作者 | 王彦青 中信建投期货研究发展部

研究助理 | 刘佳奇 中信建投期货研究发展部

本报告完成时间 | 2024年11月10日

宏观方面,美国大选落地,特朗普政策主张有利于提振美国经济,再通胀逻辑有望对镍价形成支撑,但限制性政策也存在利空。而美联储降息并未对市场形成明显扰动。

纯镍:目前镍市基本面仍旧偏弱,但消息扰动剧烈,短期对镍价形成支撑。

硫酸镍:硫酸镍需求支撑有限,后市或偏弱运行。

镍矿:镍矿市场表现一般,但消息面加剧不确定性,短期扰动市场情绪。

镍铁:矿端支撑走弱,下游需求不足,镍铁环节博弈偏强,铁价或相对持稳。

不锈钢:不锈钢需求表现乏力,但短期消息扰动使得盘面价格偏强,后市价格或震荡运行。

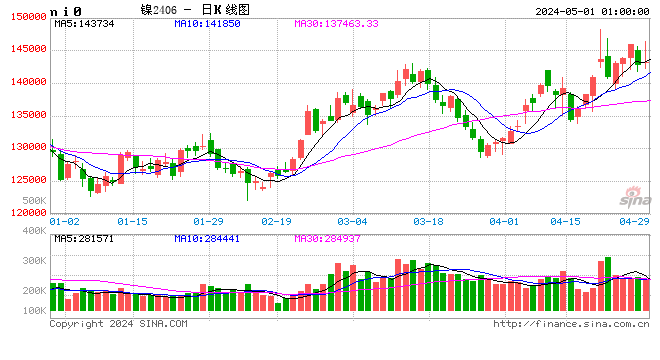

沪镍2412参考区间125000-135000元/吨。SS2412参考区间13000-14000元/吨。

操作策略:操作上,镍不锈钢暂时观望。

不确定性风险:地缘政治,美联储政策,国内经济复苏,印尼政策

本周镍不锈钢偏强运行。一方面,印尼消息扰动使得镍矿成本担忧加剧,镍不锈钢因此偏强运行;另一方面,本周宏观面扰动频繁,美国大选落地,政策担忧扰动情绪,美联储继续降息,但后续利率路径仍不明朗,国内宏观政策力度不及预期,亦对市场情绪有扰动。周内沪镍+5.06%,伦镍+1.90%,不锈钢+1.11%。

1、宏观面

1·1、国外

本周最重磅的事件无疑是美国大选,11月6日,特朗普宣布其在2024年美国总统选举中获胜。美国大选的尘埃落定消除了市场一大不确定性,各类资产也因此波动加剧,其中贵金属板块因市场风险偏好的回升迎来阶段性压力。美国大选给贵金属带来的影响主要在于新一届政府的经济政策、外交政策等方面。由于特朗普主张降低利率、对内减税、对外加征关税以提振经济,或使得经济好转,从而阶段性施压贵金属,但与此同时,由此增加的财政负担可能增添通胀压力,长线对贵金属仍然利多。外交方面,特朗普承诺将缓和与俄罗斯关系,并结束俄乌战争,但巴以冲突方面坚定支持以色列,这也代表着地缘政治风险将趋于下降,同样对贵金属形成阶段性利空。不过,特朗普的政策主张究竟何时能够落实,以及落实的程度如何,仍留待其上任之后进一步观察。

本周美国经济数据好坏参半。美国服务业表现仍好,制造业相对低迷。美国10月ISM非制造业PMI为56,创2022年8月以来新高,预期53.8,前值54.9。美国9月工厂订单环比降0.5%,预期降0.4%。美国11月密歇根大学消费者信心指数初值73,预期71,前值70.5。一年期通胀率预期初值2.6%,预期2.7%,前值2.7%。

欧洲经济略有转暖。欧元区9月PPI同比下降3.4%,预期降3.5%,前值降2.3%。欧元区11月Sentix投资者信心指数-12.8,预期-12.5,前值-13.8。欧元区10月服务业PMI终值51.6,预期51.2,初值51.2;综合PMI终值50.0,预期49.7,初值49.7。欧元区9月零售销售环比升0.5%,为2024年3月以来最大增幅,预期升0.4%,前值从升0.2%修正为升1.1%;同比升2.9%,预期升1.3%,前值从升0.8%修正为升2.4%。

此外,本周美联储议息会议召开,会议声明及新闻发布会表现相对中性,市场反应平平。11月美联储会议上,美联储如预期降息25个基点,决议声明表示就业和通胀目标所面临的风险“大致平衡”,但决议声明删除了关于“在抗通胀问题上获得信心”的表述。美联储主席鲍威尔表示,经济整体表现强劲;核心通胀仍然在某种程度上偏高;降息将有助于保持经济的强度;美联储将继续逐次会议地做决定。

1·2、国内

十四届全国人大常委会第十二次会议闭幕。会议表决通过了全国人大常委会关于批准《国务院关于提请审议增加地方政府债务限额置换存量隐性债务的议案》的决议。议案提出,为贯彻落实党中央决策部署,在压实地方主体责任的基础上,建议增加6万亿元地方政府债务限额置换存量隐性债务。为便于操作、尽早发挥政策效用,新增债务限额全部安排为专项债务限额,一次报批,分三年实施。按此安排,2024年末地方政府专项债务限额将由29.52万亿元增加到35.52万亿元。

财政部部长蓝佛安介绍,从2024年开始,我国将连续五年每年从新增地方政府专项债券中安排8000亿元,专门用于化债,累计可置换隐性债务4万亿元。再加上这次全国人大常委会批准的6万亿元债务限额,直接增加地方化债资源10万亿元。同时也明确,2029年及以后到期的棚户区改造隐性债务2万亿元,仍按原合同偿还。蓝佛安表示,政策协同发力后,2028年之前,地方需要消化的隐性债务总额从14.3万亿元大幅下降至2.3万亿元,化债压力大大减轻。

央行发布三季度货币政策执行报告,介绍下一阶段货币政策主要思路。央行表示,密切关注海外主要央行货币政策变化,灵活有效开展公开市场操作,保持银行体系流动性合理充裕和货币市场利率平稳运行。深入推进利率市场化改革,研究适当收窄利率走廊的宽度,引导货币市场利率围绕政策利率中枢平稳运行,逐步理顺由短及长的传导关系。

2、基本面

本周纯镍价格上涨。纯镍基本面无明显变化,仍处在累库通道内,压力不减。但印尼消息扰动上,印尼内贸镍矿价格或脱钩LME镍价以及对镍矿征收税费的消息,加剧市场担忧,使得镍价偏强运行。此外,美国大选落地,特朗普政策主张有利于提振美国经济,再通胀逻辑有望对镍价形成支撑,但限制性政策也存在利空。而美联储降息并未对市场形成明显扰动。总的来说,目前镍市基本面仍旧偏弱,但消息扰动剧烈,短期对镍价形成支撑。

本周硫酸镍价格下跌。硫酸镍需求表现仍旧偏弱,市场成交偏弱,下游厂商采购意愿不足,成交以长协为主,散单较少。总的来说,硫酸镍需求支撑有限,后市或偏弱运行。

本周镍矿CIF价格持平。市场成交冷清,多观望为主,菲律宾受天气影响镍矿发运效率下降,印尼镍矿升水约17-18美元/吨,相较此前小幅下跌。需求方面,镍铁厂备货相对充分,采购意愿相对有限。消息面上,印尼或将镍矿内贸价与LME镍价脱钩,同时对镍矿征收税费,市场担忧情绪加重。总的来说,镍矿市场表现一般,但消息面加剧不确定性,短期扰动市场情绪。

本周镍铁价格下跌。成本方面,菲律宾镍矿价格持稳,印尼镍矿升水下跌,印尼镍铁利润有所修复。供应角度看,镍铁仍在放量,过剩预期不减。需求方面,不锈钢表现继续弱势,下游对镍铁维持压价,供需双方博弈下镍铁价格或相对持稳。总的来说,矿端支撑走弱,下游需求不足,镍铁环节博弈偏强,铁价或相对持稳。

本周不锈钢现货价格上涨。期货盘面上涨导致现货成交小幅改善,但受终端需求疲软影响,本周总体来看成交仍旧偏弱。印尼消息扰动使得市场不确定性担忧加剧,推升盘面价格。总的来说,不锈钢需求表现乏力,但短期消息扰动使得盘面价格偏强,后市价格或震荡运行。

宏观方面,美国大选落地,特朗普政策主张有利于提振美国经济,再通胀逻辑有望对镍价形成支撑,但限制性政策也存在利空。而美联储降息并未对市场形成明显扰动。

纯镍:目前镍市基本面仍旧偏弱,但消息扰动剧烈,短期对镍价形成支撑。

硫酸镍:硫酸镍需求支撑有限,后市或偏弱运行。

镍矿:镍矿市场表现一般,但消息面加剧不确定性,短期扰动市场情绪。

镍铁:矿端支撑走弱,下游需求不足,镍铁环节博弈偏强,铁价或相对持稳。

不锈钢:不锈钢需求表现乏力,但短期消息扰动使得盘面价格偏强,后市价格或震荡运行。

沪镍2412参考区间125000-135000元/吨。SS2412参考区间13000-14000元/吨。

操作上,镍不锈钢暂时观望。

作者姓名:王彦青

期货交易咨询从业信息:Z0014569

研究助理:刘佳奇

期货从业信息:F03119322

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号